【変額保険(有期型)】マニュライフ生命「こだわり変額保険」のメリット・デメリットをご紹介!

マニュライフ生命「こだわり変額保険」は2019年7月1日に販売開始されました。

その代わりに「未来STEP」の取扱いは停止されています。

ここでは「こだわり変額保険」についてご案内しますね。

変額保険(有期型)はこんな方にオススメ!

●運用がしたい

●運用リスクがあることを理解している

●運用期間が10年以上ある

目次

1.しくみと特徴

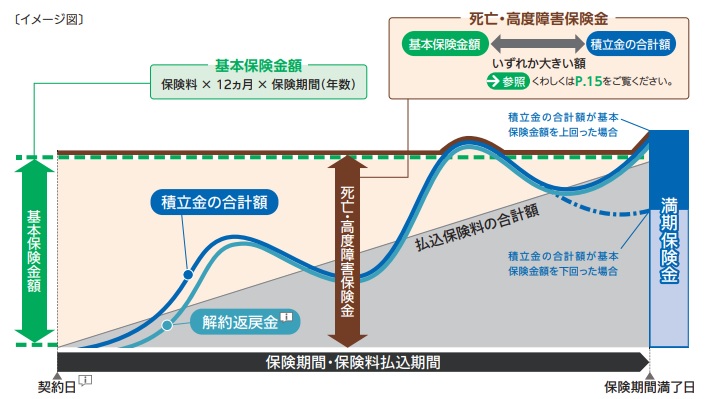

<こだわり変額保険イメージ図>

「解約返戻金額」は増えたり減ったりします。

でも保険金は「基本保険金額」が最低保証され、運用によって増えることはあっても減ることがありません!

保険金として活用したい人にとって嬉しい特徴ですよね。

たとえば保険金額を1,000万円に設定したとしたら、運用成果が悪くても保険金は1,000万円より下がることはない、ということです。

しかも目標額を設定することができ、基本保険金額に対して115~150%に達したら運用成果は自動的に確保されて安全な円建の終身保険に移行されます。

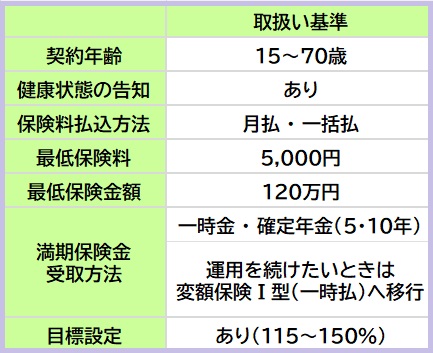

取扱い条件

●正式名称:変額保険Ⅰ型(有期型)

付加できる保障(特約)

●ナシ

・特別勘定は9種類に増!

2022年9月までは特別勘定7種類だったんですけど、それ以降つぎの2つが増えました。

●世界株式環境テーマ型

●米国株式アクティブⅠ型

2030年までの国債社会共通 達成目標「SDGs」。

「世界株式環境テーマ型」は、SDGsに則った企業が2030年までに目標達成すべく成長するであろうことを期待して設定されたファンドです。

そしてアクティブファンドの「米国株式アクティブⅠ型」も2022年9月の設定です。

リーマンショック以降インデックスファンドが絶対的人気でしたけど、時代は変わりつつあります。

コロナ禍によるオンラインや自動化の普及、より一層 環境に配慮した経営など、それまでとは違う企業の在り方が世界的に求められるようになってきました。

みんな一律に売れる時代ではなくなり、必ずしも上場企業が成長する時代でもない。となるとアクティブファンドが重要な選択肢になってきますよ。

さて、ここからは従来からあるファンドも含めて運用実績もチェックしていきましょう!

下記の運用実績は2022年9月時点の実績です。

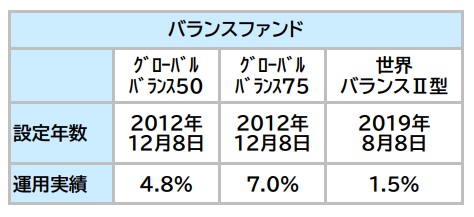

バランス型:複数の資産が複合的にバランス良くセット

「グローバルバランス」の “50” と “75” という数字は株式の割合です。

株式を75%含んでいるグローバルバランス75はバランスファンドの中で実績が高いですね。

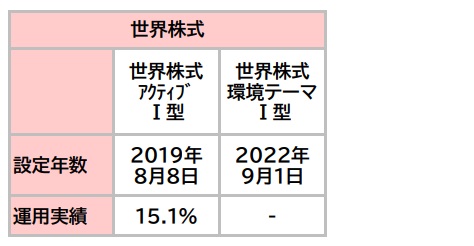

世界株式型:日本を含む株式型

「世界株式アクティブⅠ型」は日本や新興国を含む世界の株式を投資対象としているアクティブファンドです。

コロナ禍では世界株式が急騰しましたけど、ちょうどその時期に重なったこともあって平均金利も15.1%と高い数値!

「世界株式環境テーマⅠ型」は日・米・欧の気候変動リスクに配慮した企業の株式で構成される株価指数に連動して運用されています。

設定されてからまだ1年未満なので実績はこれからですね。

外国株式型:日本を含まない株式型

「外国株式インデックスⅠ型」は日本を除く先進国22ヵ国に上場する大・中型株のうち、約1,300銘柄を採用した指数に連動するインデックスファンドです(MSCIコクサイ株式に連動)。

MSCIコクサイ株式は国内の投資信託ではほんとに多くのファンドが採用していてちょっと見飽きるほどですけど、それだけ信頼されているインデックス指数ということですね。

「米国株式アクティブⅠ型」は成長が高いと期待される米国株式に投資するアクティブファンドです。

こちらも設定されてからまだ1年と日が浅いので実績はこれからです。

債券型:リターンよりも安全性重視

「日本債券型」は国内の公社債(国債、地方債、政府保証債、金融債、事業債、その他の債券)に投資しています。

運用実績0.9%…。まぁ、国内債券ですからこんなもんでしょう。

一方で「米国債券型」は米国国債を中心に米国の債券に投資するファンドですが、5.5%と高っ!

安全性が高いうえに5.5%の運用実績は魅力です。

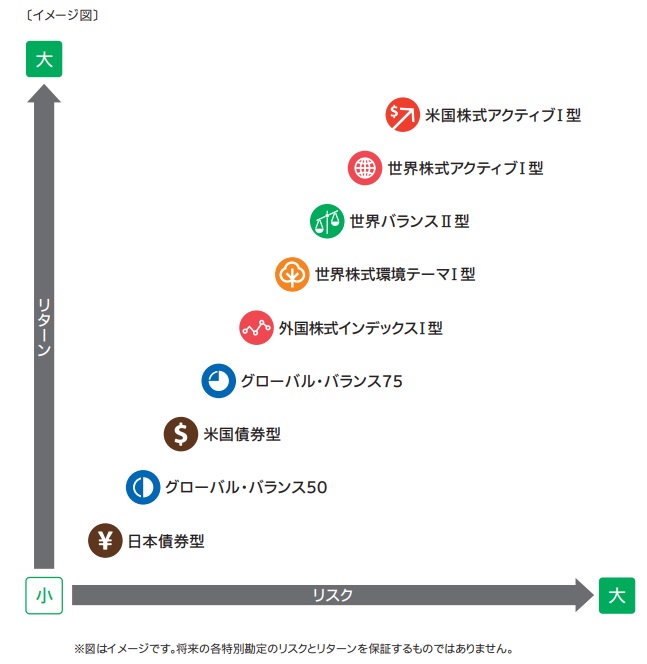

・リスクとリターン

株式の割合が多いファンドほどハイリスク・ハイリターンの傾向が強くなり、リスクが小さいのは債券型の割合が多いファンドです。

2.各種手数料

保険関係費

保障や維持などにかかる費用

運用関係費(信託手数料)

年率0.25%~0.85%(ファンドによって異なる)

スイッチング手数料

1年間(1保険年度)で13回以上資産を組みかえたとき、1回につき2,500円

年金管理費

責任準備金額(おおよそ解約返戻金額と同じ額)に対して0.4%

ex:1ドル=100円とすると…

責任準備金額1,000万円のとき、年金管理費は4万円かかります。

解約控除

契約後10年間あり(解約控除率の記載ナシ。保険期間により異なる。)

3.変額保険のメリットとデメリット

メリット

●資産の構成割合を変えることができる

●保険料の払込み免除がある(商品による)

●スイッチング手数料が月1回または年12回まで無料

●相続対策ができる

デメリット

●運用リスクがある

●必要がなくても保障がつく

●最低保険料よりも高くしなければいけない

●10年以内に解約するとペナルティ

4.「こだわり変額保険」のメリット

メリット

①保険料は最低5,000円から

②目標額を設定できる

③払込の停止ができる

④スイッチングは12回まで手数料無料

⑤運用を続けたいときは一時払の変額保険へ

【メリット①】保険料は最低5,000円から

最低保険料が1万円以上になるとキツイと感じることもあると思うんですが、月々5,000円と低いハードルです。

【メリット②】目標額を設定できる

契約時に「ターゲット特約」を付加することで「基本保険金額」の115~150%を目標額として設定することができます。

「資産が減っちゃうかも」「どのタイミングで解約したらいいの?」そんな不安を感じている人への安心機能なんですよ。

契約日以降10年間は「解約控除」が発生するので目標額の判定はされません。

10年目以降に目標額に到達したら運用成果が確保されて「災害保障付終身保険」に移行されます。

契約が失効しているときも判定されないので保険料の支払いが滞ったりすることがないようにしてくださいね。

【メリット③】払込の停止ができる!

保険って長い契約ですから、その間に払込が厳しくなることだって考えられますよね。

保障も欲しい、お金も増やしたい、だから継続したい、けど今月厳しいー--!!

っていうとき、保険料の支払が2カ月続くと3カ月目には自動的に払込が停止され、4カ月めにまた払込が再開されて

保険を解約することなく運用を継続することができるんです!

つまり払込が停止されてるときも増やそう増やそうと特別勘定での運用が続くんですよ。

ただし、保障の維持や運用を継続するための保険料は払込停止中も発生してるので、積立額が減ってしまう点は要注意です!

【メリット③】スイッチングは12回まで手数料無料

投資信託とは違って変額保険でいう「スイッチング」はファンドの構成割合を変えることをいいます。

資産構成の変更を自由にできるのは変額保険の魅力ですよ。

しかも年間12回までは手数料が無料!なので気軽に変更できますね。

※スイッチング→詳しくはこちら

【メリット④】運用を続けたいときは一時払の変額保険へ

保険期間が満了してもまだ運用を続けたいときには一時払の変額保険Ⅰ型に移行することでさらに5年、または10年運用することができるんです!

運用で「基本保険金額」よりも増えた金額は一時払の変額保険に移行させずに受取ります。

5.「こだわり変額保険」のデメリット

とくに目立った点はなく、変額保険の一般的なデメリットと同じです。

①運用リスクがある

②必要がなくても保障がつく

③最低保険料よりも高くしなければいけない

④10年以内に解約するとペナルティ

6.「こだわり変額保険」はどのくらいお得?

変額保険は投資信託のようなものですが保障があります。

実際にどのくらいの金額を保障に支払っているのか、いくら受取ることができるのかみてみましょう!

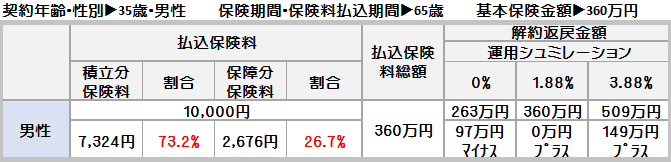

・保障に支払っている金額は?

以下の契約内容のとき、「保障に支払っている金額」がいくらかを独自に計算してみました。

契約年齢・性別:35歳 男性

保険期間・保険料払込期間:30年

基本保険金額:360万円

月払保険料:10,000円

※諸費用を控除した後の数値を表示しています。

この契約の場合、保険料に対して保障に支払っている金額の割合は…

26.7%です。

また、平均金利 何%以上で運用で来たら払込んだ保険料よりも増えるかというと・・・2%以上です。

これらは「契約年齢」や「契約期間」によって変わってくるので気をつけてくださいね。

7.ファンドの選び方

「契約者35歳男性、払込期間60歳」の契約の場合、目標額に到達するファンドを選ぶには平均金利2.0%を差引いて考えなければいけません。

たとえば「月々1万円で30年後までに400万円を準備したい」としますね。

すると通常は平均金利3%で運用できたら達成できるのですが、手数料などによって平均金利2%分の運用成果は消えてしまいます。

そのため400万円を受けとれるようにするには平均年率5%以上がほしいところ。

そうなると平均金利5.3%以上で運用出来ているファンドというのが一つの判断材料となってきます。

8.こんな方に向いています

保障を得ながら運用したい方に向けられている商品です。

払込が厳しくなったら停止して、また再開できるというのも嬉しいですよね。

でも、払込停止中は積立額が保障に充てられるので、停止期間が長くなるほど積立額は減っていきますから

長い契約であることを意識して、無理な保険料負担は避けてくださいね。

そして保障と運用を分けて管理したほうがお金を減らしにくくなります。

家計を豊かにする選択を、契約前によく検討しましょう!

記事に関するご質問、ご感想は

LINE@にお寄せください。

必ずお1人お1人に

お返事させていただきますね。

【無料】配信中!

:平日の朝には10秒で読める!

『お金が貯まる習慣&マメ知識』

『保険&資産運用メール講座』も

:1ヶ月間お受取りいただけます☆

==========

・納得です!

・貯蓄の再認識ができました!ありがとうございます。

・ドキッとしました。資産形成しないとって思います。

・朝のメッセージ、いつも楽しみにしてます。

==========

などなどたくさんのご感想や質問をいただいています。

:

Original Life Design

代表 佐藤ひろ美

◆皆さまの声

◆セミナー・レッスンメニュー

◆お問合せ&お申込

original life design

最新記事 by original life design (全て見る)

- 【感想・口コミ(家計改善)】50代ご夫婦 I さま ノンストレスで月4万円の節約! - 2024年4月15日

- 【外貨建(一時払)】メットライフ生命「ビーウィズユープラス」4つの特徴と注意点 - 2024年4月2日

- 【外貨建終身(定期払)】メットライフ生命 ドルスマートS 4つの特徴と注意点 - 2024年3月15日