【倒産防止共済】年間240万円節税できる!5つのメリットと3つの注意点

倒産防止共済(経営セーフティー共済)は「取引先が倒産して売掛金を回収できない!」といった “連鎖倒産” を防ぐだけでなく「節税対策」をするにも優秀な制度です。

そんな「倒産防止共済」のメリットと注意点について解説しますね。

目次

1.倒産防止共済とは?

この制度のいちばん重要な役割が「連鎖倒産」「経営難」を防ぐことです。

たとえば、A社の取引先が倒産して、提供したものやサービスの代金を回収できなくなり、経営が立ち行かなくなって倒産・・・という中小企業では起きやすいリスクを保障してくれるんです。

とくに特定の大口の取引先から得る売上げで経営が成り立っている中小企業であれば、そのあおりは大きくなおさら連鎖倒産の危険にさらされやすくなってしまいますね。

そんなときに払い込んだかけ金の10倍までの金額を経営立て直しのために借りることができます。

一方で節税についてはとくに優秀で、中小企業であれば全額損金処理でき、個人事業主であれば全額経費として処理できるので、せっかく得た利益を減らさないようにすることができますよ。

「小規模企業共済」と同様に、国の中小企業政策の中核的な実施機関である「中小機構」が運営している点も信頼度がありますね。

2.倒産防止共済のメリット

①全額損金計上できる

②かけ金の増額・減額が自由

③任意解約でも40ヵ月以上納付で100%戻る

④無担保・無保証人・無利子で貸付できる

⑤掛け金の10倍まで借入できる

①全額損金計上できる

かけ金の全額を中小企業なら「損金」として計上、個人事業主なら「必要経費」とすることで節税できます。

②かけ金の増額・減額が自由

かけ金は月額5,000円~20万円までです。つまりは年間最大240万円まで損金計上または必要経費として控除できます。

払込方法には月払と前納の2つがあるのですが、前納は年払のようなイメージです。

年度末の利益をみて掛け金額を調整したい方、年度末に「駆込み契約!」という場合にも前納が便利ですよ。

③任意解約でも40ヵ月以上納付で100%戻る

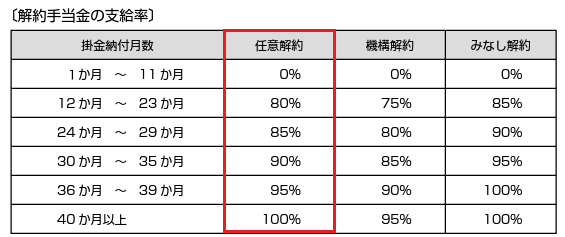

倒産防止共済の解約には3つあります。

●任意解約・・・契約者による任意の解約

●機構解約・・・12ヵ月以上のかけ金の滞納、または不正貸付などによって機構が行う解約

●みなし解約・・・契約者の死亡、会社解散、会社分割、事業全部譲渡などによる解約

ここでは解約ケースとして多い「任意解約」の返戻率を参考にしていきましょう。

納付1年で解約返戻率は80%です。

そして40カ月以上(3年と4カ月)納付を継続すると解約返戻率は100%になります。

早期に高い返戻率が反映されているのがわかりますね。

<かけ金納付月数と解約返戻率>

出典:中小機構「経営セーフティー共済 制度のしおり」より

経営を考えるとき、10年先と言われると「その間に何が起こるかわからない」と不安を口にされる経営者は多いもの。

想像できる5年以内に返戻率100%を超えるところにもリスクの低さと、安心感を感じる制度です。

④無担保・無保証人・無利子で借入できる

銀行からお金を借りるときには家を担保に入れたり保証人を立てたり面倒な査定してやっと借りれても高い利息だったりしますよね。

借入できるかどうかわかるまでのハラハラドキドキも心臓に悪いもの。

でも倒産防止共済はお得な3拍子がそろってます。

無担保・無保証人・無利子ですぐにお金が借りられますよ。

⑤最大掛け金の10倍まで借入可能

掛金総額の10倍っていくら?というと、払込んだかけ金総額が100万円だとしたら1,000万円です。

もし連鎖倒産に遭いそうになったときは、最大で「納付された掛金総額の10倍(最高8,000万円)」もしくは「回収困難となった売掛金債権等の額」と比較してどちらか少ない方の金額を受けることができます。

3.倒産防止共済の注意点

①契約できる企業規模に制限あり

②契約できるのはかけ金総額800万円まで

③借入総額の1/10が掛金から控除

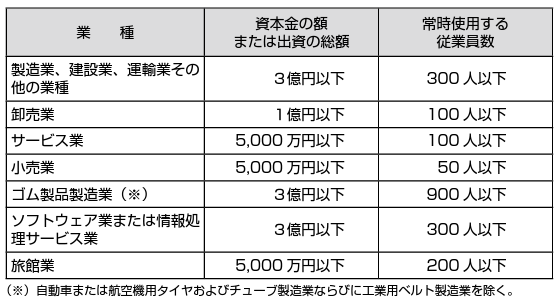

①契約できる企業規模に制限あり

倒産防止共済に契約できる企業規模には下表のような制限があります。

<契約できる業種と企業規模>

この制限は中小企業庁が定める「中小企業者の定義」にのっとったものなので、倒産防止共済は多くの中小企業が契約できる内容になっています。

じっさいに資本金300万円~3,000万円で設定している中小企業が8割以上(参考:平成26年経済センサス)という調査結果を見ても、あまり心配もなさそうですね。

②契約できるのはかけ金総額800万円まで

掛金総額800万円となると、1年間のかけ金上限240万円としたら4年しか継続できません。

毎年順調に利益が出つづけている企業ほど心もとない金額かもしれませんね。

掛金の増額・減額が自由なので、各年度ごとにかけ金額を調整してなるべく得するようにしたいところです。

③借入総額の1/10が掛金から控除

先にメリットのところで「無担保・無保証人・無利子でお金が借りられる」とお話してるんですけど、これにはちょっと裏があります。

じつは借入れたお金の1/10がかけ金総額から引かれてしまうんです。

たとえば8、000万円借入れできたとすると800万円がかけ金総額から引かれるのですが、その場合の掛金総額は800万円。

ということは事実上かけ金はゼロ円になってしまいます。

もし、8,000万円の償還期間※7年よりも早く返済できれば「早期償還手当金※」が受取れるとはいうものの、貸付利子として払った方が安いケースもあります。

※償還期間は借入金額によって変わります。

※早期償還手当金は償還期間によって手当率が変わります。

4.倒産防止共済はこんな人に向いています

節税したい中小企業・個人事業主の皆さんはどの金融商品よりも優先的に倒産防止共済をおすすめします。

ただし倒産防止のために貸付をすることを考えると、解約返戻金のある保険の返戻率や貸付利息などと比較して、保険も併用しながら経営リスク対策を考えてみてください。

解約返戻率が下がったとはいえ、保険商品によっては全額損金できる特例などもあるのでかしこく総合的に経営を守りましょう。

original life design

最新記事 by original life design (全て見る)

- 【心も豊かに♡】草彅剛さんのシッダールタを鑑賞してきました♪ - 2025年12月2日

- 【変額保険(有期型)】アクサ生命 ライフプロデュースはどんな保険?メリットとデメリットもご紹介! - 2024年12月1日

- その契約、ちょっと待って!アクサ生命ユニットリンク(有期型)のメリット&デメリット - 2024年12月1日