その契約、ちょっと待って!アクサ生命ユニットリンク(有期型)のメリット&デメリット

代理店でも大人気のアクサ生命ユニットリンク。販売側の手数料が高いという皮肉も確かにありますが、それだけではありません。

事実、運用パフォーマンスが高いのです!

が、「保障はいらないけどネット証券はハードルが高いなぁ…」という方は別の変額保険の方が増やせます。

「保障と運用をひとつにまとめて管理を楽にしたい」という方は考える余地アリです。

変額保険(有期型)はこんな方にオススメ!

●一定期間の保障と運用どっちほしい

●運用リスクがあることを理解している

●運用期間が10年以上ある

目次

1.しくみと特徴

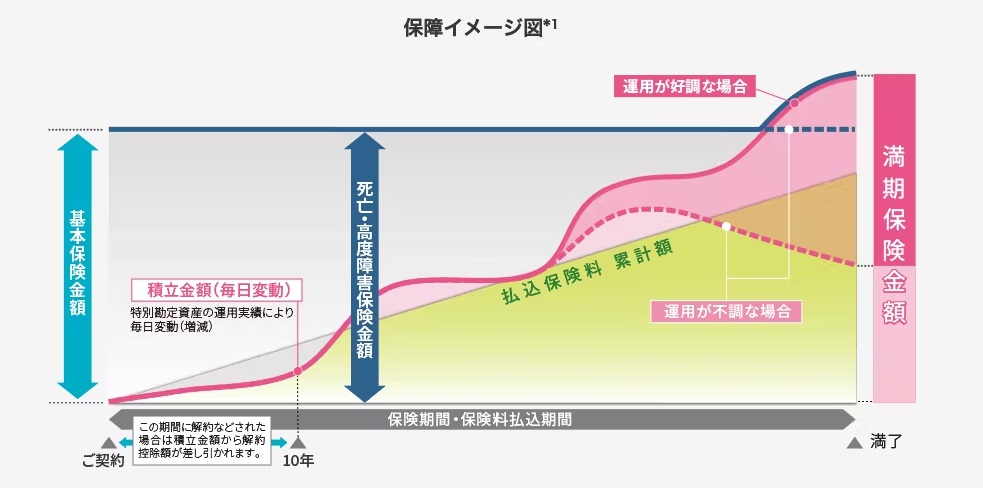

ユニットリンクはひとつの契約で一定期間の死亡・高度障害保障と投資信託を持つことができる保険です。

アクサ生命公式HP ユニットリンクより

アクサ生命公式HP ユニットリンクより

運用実績によって

・死亡給付金

・解約返戻金

・満期受取金

が増えたり減ったりします。

嬉しいのが死亡保障は減ることがなく増える可能性だけがある、ということ(最低保証)!

たとえば保険金額を1,000万円に設定すると運用実績が悪くてもそれ以下になることはなくて、運用が好調だったら1,100万円…1,200万円…と増えます!

・12種類の特別勘定

ではどんなファンドがあるのかというと、アクティブファンドを主力としていたファンド構成にインデックスファンドが2種類増え、バリエーションがさらにUPしました!

「○○プラス型」と書いてあるのがアクティブファンドです。

12種類ある特別勘定は組合せ自由ですよ。

※アクサ生命HPを参考にOLDが表を作成

これらのファンドのなかでとくに人気なのは世界株式プラス型と外国株式プラス型です。

似ているようで違うこの2つのファンド。

世界株式プラス型は日本株式を含み、外国株式プラス型は日本を除く先進国を中心とした諸外国の株式で運用しています。

ファンドを構成している国や企業の比率もそれぞれ違いますから、パフォーマンスは当然違ってきます。

ところで株式運用に不安を感じていませんか?

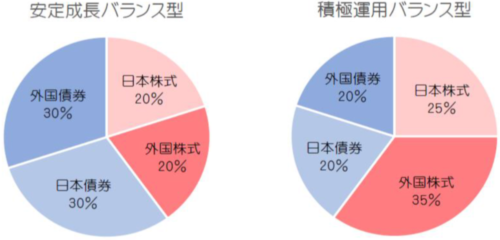

そうゆう方向けにスタートキットとして “安定成長バランス型” と “積極運用バランス型” も用意されています。

筆者としては正直おススメしないファンドですが、資産運用って…よくわからない、不安、恐い…という方はこのファンドからはじめてみるのも一つの方法です。

<ユニットリンク>

バランス型ファンドのイメージ図

●安定成長バランス型:株式40%、債券60%

●積極運用バランス型:株式60%、債券40%

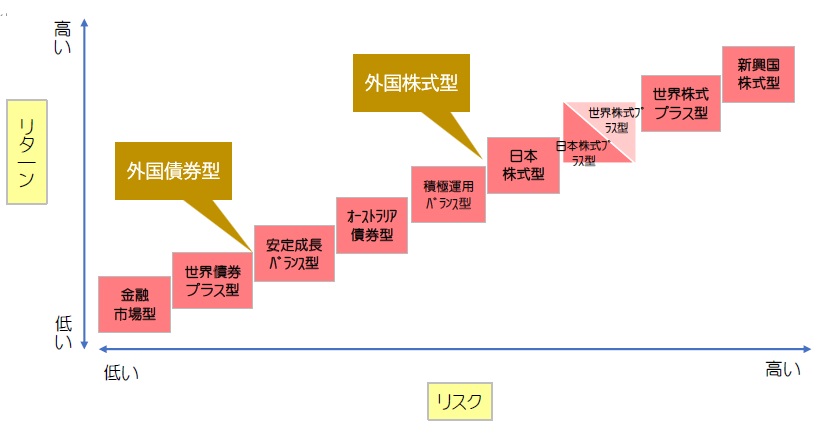

・特別勘定のリターンとリスクイメージ

さて!新しく増えたファンド「外国債券型」と「外国株式型」も加えて見てみましょうか。

新ファンドはいずれもインデックスファンドです。

インデックスファンドはアクティブファンドよりも広く分散投資できているので、安全性が高くなります。

<ファンド12種>

リスク&リターンイメージ

2.ユニットリンクのメリット

メリット

①過去の運用実績が高い!

②資産の組合せを変えることができる

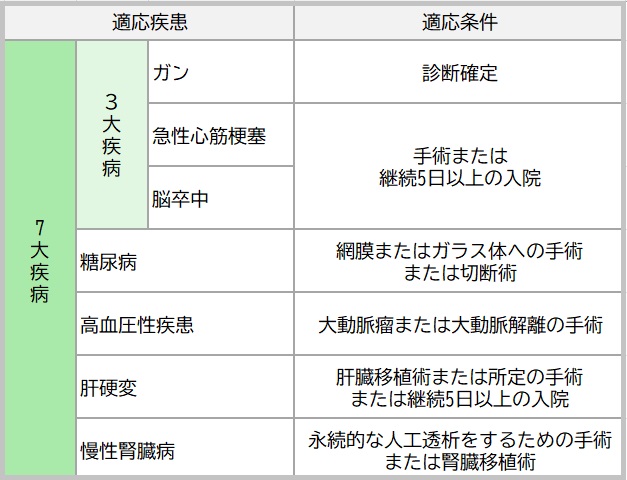

③7大疾病で保険料払込免除!

④満期保険金を年金で受取れる

⑤終身保険に変更できる

⑥払込停止しても運用がつづく

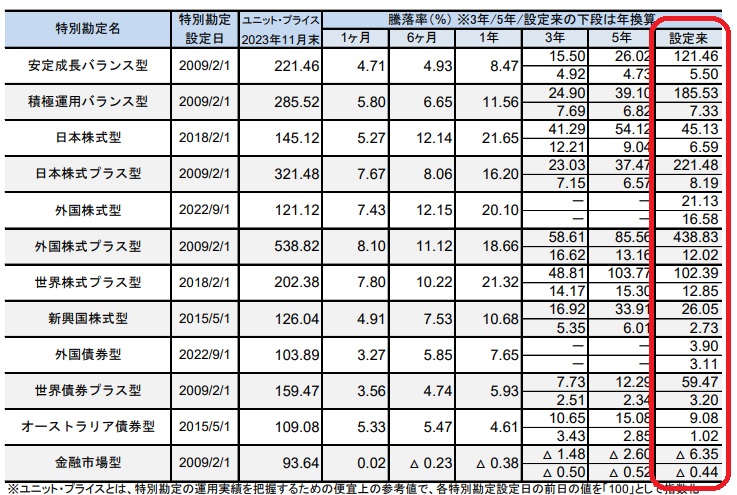

【メリット①】過去の運用実績が高い

過去の運用実績の高さはかなり魅力的!

なかでも外国株式プラス型・世界株式プラス型は年率で表すと10%を超えています(2023年11月時点)。

安定的な運用を目指している安定成長バランス型でさえも5%超えですよ(2023年11月時点)。

ただし、約2%の運用実績は引いて考えましょう。

その2%は手数料や保障に消えています。

【メリット②】資産の組合せを変えることができる

変額保険全般にいえることなんですが、契約したあとも月に1回までは【無料】で “資産構成割合” を好きなように変更できるのも嬉しい特徴です(スイッチング)。

“資産構成割合” とは何かというと、運用する資産(株や債券など)の割合のことです。

「”資産構成割合” を自由に変更できる」ということは、契約したあとも解約することなく年齢や環境に合った運用ができるということです。

現役時代はハイリスクハイリターン。

退職後は安定的に。

など、世の中だけじゃなくご自身の状況の変化にも合わせて、かんたん気軽に見直せるのがとっても便利♪

一方で投資信託の場合は、資産の組合せを変更したいときは一般的には解約(現金化)したり追加契約(買付)したりすることになります。

それによって資産形成が崩れてしまうことがあるほか、そもそも解約や新規買付が面倒くさいと感じてしまう方もいらっしゃいます。

より簡単に運用したいという方にとって変額保険の、契約を続けながら資産構成割合を自由に変更できるという点はメリットです。

【関連記事】

投資信託と変額保険では「スイッチング」の内容が違う!わかりやすく説明します。

【メリット③】7大疾病で保険料払込免除!

なんと!所定の状態※になったとき、保険料の払込はアクサ生命がしてくれます。

これがなかなか他の変額保険にはない、もちろん投資信託や新NISAにもない、かなり魅力的なポイントです!

なんてったって生活習慣病になったら保険料の負担がなくなって、保障も運用もそのまま続くんですから!

その後の資産形成が崩れません!

保険料が払込免除になる条件は次の通りです↓

<保険料払込免除の適応条件>

この条件は各社違っていて、「保険料払込免除」って名前だけで使えないものも割とあったりするんですけど、こちらは良い~~~♪

とっても使いやすいと思います!が、その分保障に支払うお金が高いので、解約返戻金が増えにくいのも事実。

保険料払込免除特約をつけるか否か、解約返戻率や解約返戻金額も参考に、賢くリスク分散に活用していただきたいと思います。

【メリット④】満期保険金を年金で受け取れる

“特約” をつけると満期保険金を年金で受取ることができます。

ただし毎年手数料(年金管理費)がかかってしまうので要注意!責任準備金(おおよそ解約返戻金額ていど)に対して1.0%かかります。

たとえば責任準備金が1000万円だとして、100万円ずつを10年間年金で受取るとしたら、10年で55万円!

そう考えるとけっこう負担が大きいと思いませんか?

さらに!税金にも気をつけましょう。

払込んだ保険料よりも満期保険金が少ないときは税金はかからないのですが、問題は増えたときです。

増えたときは一時金で受取った方が税金が軽くなる可能性が高いので、資産を減らしてしまうことがないように受取方法はシュミレーションしてから決めましょうね!

【メリット⑤】終身保険に変更できる

“積立金” や “満期保険金” を終身保険に変更することができます。

“解約返戻金” を一時払して終身保険を買うのですけど、そうすることで積立金を安定的に確保しつつ一生涯の死亡保障も得られます。

若くして契約して晩年に相続対策を考えるようになったときにも柔軟に対応できますね!

【メリット⑥】払込を停止しても運用がつづく

契約後、保険料の払込ができなくなることも考えられます。

そんな時、保険料の払込をストップさせても運用は継続できるんです!

これも他社にはない魅力!

払込んだ保険料をもとに保険金額が計算されるので保険金額は小さくなりますけど、解約返戻金はさらに増やせる可能性がありますよ!

3.ユニットリンクのデメリット

デメリット

①必要がなくても保障がつく

②10年以内に解約すると損!

【デメリット①】必要がなくても死亡保障がつく

「保障はいらない」という方にももれなく保障がついてきちゃう…。

ユニットリンクの場合、最低200万円まで保険金額を下げられるのですが、保障がいらない人にとってはその200万円さえ不要ですよね。

その分運用実績は落ちます。

「保障は要らない、現金を増やしたい!でもネット証券は苦手、、」という方にはユニットリンクは適切ではありません。

より増やせる変額保険はほかにありますよ!

【デメリット②】10年以内に解約すると損!

変額保険を10年以内に 解約・減額・払済みをすると手数料がかかります…。

これがじつに大きい!

この時期は運用実績よりも手数料の負担のほうが大きく、10年間マイナスのまま継続すると思った方が妥当です。

不要な契約は避けましょう。

4.ユニットリンクはどのくらいお得?

変額保険の運用は投資信託で行われますが、保障があります。

実際にどのくらいの金額を保障に支払っているのか、いくら受取ることができるのかみてみましょう!

・保障に支払っている金額の割合は?

HPに掲載の下記契約内容のとき、保障に支払っている金額がいくらかを独自に計算してみました。

===============

契約年齢・性別::▶30歳・男性

保険期間・払込期間▶30年満了

払込方法:::::▶月払

基本保険金額:::▶931万円

月払保険料::::▶20,000円

===============

※諸費用控除後の数値を表示しています。

この契約内容の場合、保険料に対して保障に支払っている金額の割合は…19.8%です。

また、平均年率 何%以上で運用できたら60歳満期時に払込んだ保険料よりも増えるかというと・・・

平均年率1.6%以上です。

※これらは「契約年齢」や「契約期間」によって変わってくる可能性があります。

違う言い方をすると保障や手数料に平均年率1.6%は消えています!

となるとユニットリンク(有期型)のファンドが平均年率何%で運用できてるのやら…?

気になりますね!

5.運用実績と平均年率

運用レポートからはそのファンドが設定されてからどのくらい増えたのか、平均年率何%で運用されているのかなどを確認することができます。

<平均年率 2023年11月度>

参考:アクサ生命HP 運用レポート「2023年11月度」より

上表の赤枠の中、各ファンドの下の段を見てくださいね。

外国株式プラス型、世界株式プラス型ともに平均年率10%を超えています。

変額保険のなかでもトップクラスのこの平均年率はとっても魅力ですから多くの代理店で積極的に案内されるのもうなずけます!

ただし先ほど「1.6%以上で運用できないと満期時に支払った保険料よりも減ってしまう」とお話ししました。

つまり、外国株式プラス型のじっさいの平均年率は12.02%から1.6%引いた10.42%程度です。

一方でマイナスのファンドもありますね。

そのなかで金融市場型は値動きが小さく、世界経済の状況に影響を受けることがほとんどありません。

現金化する時期が近いときなどは運用資産を安全に確保するために「金融市場型」が良い働きをしてくれます。

6.こんな人に向いています

一定期間は保障も欲しい、そして運用もしたいという方はユニットリンクは得策だったりします。

が保険で保障を得ながらも、よりお金を増やすにはネット証券での運用も前向きに考えたいところ。

2024年には新NISAもはじまりましたね。ネット証券での運用はポイントがわかると想像以上にかんたんです。

さらにファンドの選び方や経済と結びついた資産運用のノウハウによって、3年以内に挫折することなくお金を効果的に増やせるようになります。

ご自身の資産形成にはどの金融商品が効果的か、保険だけでなくNISAなども、無理なく無駄なく活用してより豊かな人生にしていきましょうね!

記事に関するご質問、ご感想は

LINE@にお寄せください。

必ずお1人お1人に

お返事させていただきますね。

【無料】配信中!

:平日の朝には10秒で読める!

『お金が貯まる習慣&マメ知識』

『保険&資産運用メール講座』も

:1ヶ月間お受取りいただけます☆

==========

・納得です!

・貯蓄の再認識ができました!ありがとうございます。

・ドキッとしました。資産形成しないとって思います。

・朝のメッセージ、いつも楽しみにしてます。

==========

などなどたくさんのご感想や質問をいただいています。

:

Original Life Design

代表 佐藤ひろ美

◆皆さまの声

◆セミナー・レッスンメニュー

◆お問合せ&お申込

:

:

original life design

最新記事 by original life design (全て見る)

- 【心も豊かに♡】草彅剛さんのシッダールタを鑑賞してきました♪ - 2025年12月2日

- 【変額保険(有期型)】アクサ生命 ライフプロデュースはどんな保険?メリットとデメリットもご紹介! - 2024年12月1日

- その契約、ちょっと待って!アクサ生命ユニットリンク(有期型)のメリット&デメリット - 2024年12月1日