【積立・運用】まだまだ注目のイデコ!今さら聞けない基本的なポイントをご紹介

毎月コツコツ積立てて運用し、60歳以降に受取ることができる年金「iDeCo」は “個人型確定拠出年金” の愛称です。

ここであらためてイデコがどんな商品なのかお話しますね。

目次

1.iDeCo(イデコ)ってなぁに?

公的年金だけでは国民の「老後の生活」は保てない、、という危機感のもと、税制優遇で魅力いっぱいのiDeCoが誕生しました。

「なんとしても積立を!」そんな強い思いを感じてしまうくらい、国として危機感が強いということなんですよね。

国の年金制度が厳しくなっていくなかで実際に公的年金の給付額は減っていますね。物価の上昇やお金の価値の変化にも不安をあおられます。

“お金の話” には極度に恐怖を感じる日本人。「資産運用は興味あるけど・・・」という方でも節税できるメリットから「はじめてみようかな」と思える運用制度になっています。

2.iDeCoの魅力と注意点

魅 力

①3つの節税効果

②リスクが少ない資産で運用

③まとまったお金がなくてもできる

④分散投資されている

⑤払込休止・減額・年払ができる

注意点

①リターンが小さい

②資産が減る可能性がある

③60歳まで引出せない

④自己責任で運用

⑤かけられる金額には上限がある

【魅力①】3つの節税ポイント

iDeCoの魅力は何といってもこれです!3つのタイミングで節税効果を期待できます。

1.かけ金を支払っているとき

かけ金は全額所得から差引かれるので、その分所得税と住民税が軽くなります。その効果は「遠い約束」ではなく1年目から実感できます。

2.運用して利益が出たとき

運用益には約20%の所得税がかかるのですがiDecoの場合はかかりません。

3.資産を受取るとき

長い運用期間が終わっていざiDeCoを受取るときにも税金が軽くなる制度が2つ。受取方法によって異なる控除が用意されています

●一時金で受取る場合:退職所得控除

勤続年数によって以下の金額までは税金がかかりません。

・勤続年数が20年未満のとき・・・40万円×勤続年数

・勤続年数が20年以上のとき・・・800万円+{70万円×(勤続年数ー20年)}

●年金で受取る場合:公的年金等控除

年齢や収入によって税金額が変わります(令和2年から変わりました)。

公的年金以外の合計所得金額が1,000万円以下の方の場合

・60歳~64歳・・・60万円までは税金がかかりません

・65歳~・・・110万円までは税金がかかりません。

公的年金等合計所得金額が1,000万円超の方は 国税庁HP 公的年金等の課税関係 をクリック!

【魅力②】リスクが少ない資産で運用

運用対象はローリスクな商品です。

金融庁が選んだリスクの少ない投資信託・預金・保険などの中から運用資産を選んで、あとはプロが運用してくれます。

リスクが小さい分、ほったらかしでもわりと安定的に運用することができます。

【魅力③】まとまったお金がなくてもできる

月々5,000円から積立することができます。

指定口座から自動的に引落とされるので楽ですよね。

毎月コツコツ積立をすることで投資する時間を分散し、リスクを軽くする働きがあります。

一度にまとまったお金を安定的に増やしたい方は契約時期にもよりますが「外貨建保険」も検討してみると良いと思います。

【魅力④】分散投資されている

iDeCoもそうですが、投資信託がベースになっている “つみたてNISA” や “変額保険” も分散投資されています。

たとえばひとつの資産をみても、事業内容の異なるさまざまな企業の株式に分散して運用され、その企業数は商品によって異なります。 1社だけとか、ひとつの業界に片寄っていることがないので安定的です。

1社だけとか、ひとつの業界に片寄っていることがないので安定的です。

日本国債や外国株など、複数の資産に分散している投資信託を選ぶことでより安定的な運用ができますよ。

【魅力⑤】払込休止・減額・年払ができる

「払込をストップ」したり、「かけ金を減らす」ことができたりと、長い期間でも続けやすいように配慮されています。

ときには払込が難しくなることも考えられますよね。

「年払い」もできるようになり、ボーナス月などまとまったお金があるうちに払ってしまう方法もアリです。

【注意点①】リターンが小さい

「リスクが小さい」ということは「リターンも小さい」ということ、ですね。増やしたい方にとってはもの足りないということも。

【注意点②】資産が減る可能性がある

リスクが小さいとはいえ、マイナスになる可能性がないわけではありません。損益のふり幅こそ小さいですが、受けるリスクは投資信託と同じです。

【注意点③】60歳まで引出せない

払込む年数が長いほど、その間にお金が必要になることがあると思います。そんなときでも引出すことができませんし、解約することもできません。

【注意点④】自己責任で運用

運用したい投資信託は自分で選ばなければいけません。

また、運用成果を高めるために「今までかけていた投資信託」を「他の投資信託」に乗りかえたり、資産の構成割合を変えることができますが、それらも自分でする必要があります。

iDeCoの場合、対面で説明してくれる環境がほとんどないので、運用がよくわからない人にとって不安に感じることもあるかもしれません。

【注意点⑤】かけられる金額には上限がある

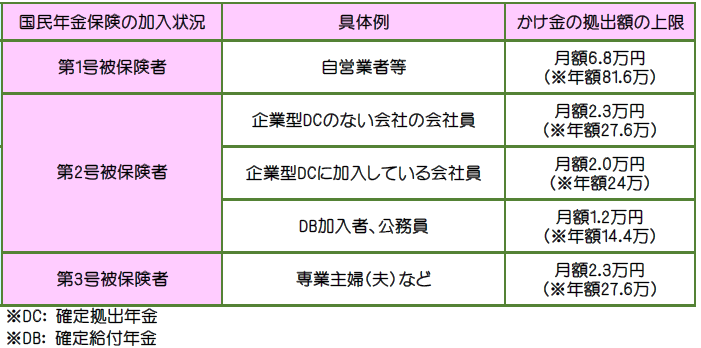

それぞれの立場でかけられる上限額は違います。

企業型の確定拠出年金や確定給付年金に入っている方は上限が狭くなります。契約するまえに勤め先に確認してみてくださいね。

【注意点➅】受取時には節税効果を受けられないことも!

◆一時金で受取る場合

①退職金制度がない企業で務めたことのある人は要注意です。そのとき勤続した年数分の退職所得控除はありません。

たとえば20年勤続したとしますね。

すると退職金制度のある企業だったら退職所得控除額は800万円になります。

ところが退職金制度のない企業では800万円分の退職所得控除はナイということになります。

つまり、イデコ800万円を一時金で受取ったとしても退職金控除があれば無税ですむところが、ナイので一時所得として所得税がかかってしまいます。

②かつて退職金を受取ったことのある人は、その分の退職所得控除を使ってしまっていることになります。

たとえば退職所得控除が2,000万円あったとしても、過去に退職金を1,000万円受取っているとしたら、イデコを受取るときに使うことができる退職所得控除は1,000万円です。

もしイデコの受取金額が1,000万円を超えていたら、その超えた金額に所得税がかかります。

◆年金で受け取るとき

公的年金等特別控除には上限があります。

なので、公的年金とイデコの受取が重なって、その上限を超えると雑所得として所得税と住民税がかかってしまいます。

詳しくは当ページの【魅力①】3つの節税ポイント をチェックして、上限を超えないようにしましょうね。

3.こんな人に向いています!

なんといっても所得がある方です。

なんといっても所得がある方です。

そして企業に正社員として勤めた経験がある方。

さらに50歳未満の方。

このいずれかに当てはまる方はなにかしらのメリットを感じられると思います。

iDeCoでもっとも節税効果があるのは掛け金を支払っている間なので、残念ながら扶養されている方の場合メリットを感じにくい制度といえそうです。

そして多くの方が「受取るときの節税効果」にもかなり良いイメージを持っていると思いますが、人によっては効果が薄いことがあります。

「こんなはずじゃなかった」とならないようにはじめるまえに節税効果をシュミレーションしてみてくださいね。

◆関連記事◆

何で積立したい?わりと安定的に運用できる商品をくらべてみました。

original life design

最新記事 by original life design (全て見る)

- 生命保険で運用したほうが増やせる人 5つの特徴 - 2024年5月1日

- 【感想・口コミ(家計改善)】50代ご夫婦 I さま ノンストレスで月4万円の節約! - 2024年4月15日

- ユニットリンク「世界株式プラス型」ファンド変更後2年間の実績を比較! - 2024年2月14日