【変額保険】そもそもファンドってなぁに?かしこく選んで目標額をためる方法

変額保険は「しばらく使う予定のないお金」や「よゆう資金」などを活用して10年以上先のお金を準備するのに適している商品です。

そうはいっても変額保険ってなんだか難しいと感じてしまいますよね。「よくわからない」理由のひとつに「ファンド」があると思います。そもそもファンドって何なのか、どうやって選んだら良いのか、私もはじめはわからないことだらけでした。

ここでは「老後の資金準備」を例に変額保険のファンドの選び方をお伝えしますね。

目次

1.ファンドってなぁに?

変額保険でいうファンドとは「運用対象資産」と思っていただければいいかなと思います。

「運用対象資産」には「国内の株式」とか「外国の債券」だけでなく「複数の資産がセット」されているものもあります。

ひとつの変額保険には複数の「運用対象資産」=「ファンド」があるんですよ。

たとえばこんなかんじ↓↓

投資のリスクを回避する方法に分散投資がありますよね。

“日本株式型” ひとつをとっても色んなジャンルの複数の企業株に分散投資されて “日本株式型” というひとつのファンドが成り立っています。

変額保険のファンドは基本的に自由に組合わせることができるので値動きが違う国内外の株や債券を組合わせると、さらにさらに分散投資が可能になり、よりしっかりとリスク分散ができます。

「でもどんな風に組合わせたら良いかわからない」という方のために、はじめから国内外の株式や債券などをバランス良く組み合わせてあるファンド(バランスファンド)も用意されているんです。

変額保険は投資信託とは違って、契約時に設定したファンドの組合せを解約するまで変えられないなんていう縛りはありません。これは安心ポイントです。

はじめの設定にしっくりこなかったり、「もっと違う運用がしたい」と思ったときに年12回までなら手数料無料で組合せを変えることができるのは変額保険のすごく良いところです。

2.ファンドを選ぶ3つのステップ

ではここから老後の生活費を準備するにはどんな風にファンドを選んだら良いのかをやってみますね。

変額保険で資金を準備する場合、つぎの3つのステップに沿ってファンドを選びます。

【STEP1】不足額を求める

老後に必要な生活費に対していくらお金が不足しているのかを計算します。

不足額はつぎの計算式で求めます。

(老後の生活費ー収入)×(想定寿命年齢ー年金受給開始年齢)

たとえば

老後の生活費:300万円/年(25万円×12ヶ月)

収入:240万円/年((公的年金15万円/月+仕送り5万円/月)×12ヶ月)

想定寿命年齢:100歳

年金受給開始年齢:65歳

とすると

(300万円ー240万円)×(100歳ー65歳)=2,100万円

となり、老後の生活に不足な金額は2,100万円となります。

【STEP2】運用可能な金額と年数から利率をチェック

積立可能な金額と年数によって何%の利率で運用するとSTEP1の不足額を準備できるのかを計算します。

※私は複利計算にカシオのサイトを使ってますよ→https://keisan.casio.jp/exec/system/1254841870

2,100万円の不足額を20年間で準備するために必要な金利は

毎月の積立額が

5万円のとき:7%(約2,170万円)

6万円のとき:5%(約2,180万円)

7万円のとき:3%(約2,150万円)

となります。

【STEP3】目標額に到達できる利率のファンドを選ぶ

リスク許容度に応じてSTEP2で求めた利率をもとにファンドを選びます。

年率は過去の運用実績をもとにしています。

今後を保証する数値ではないということはしっかり肝に銘じておかなければいけません。

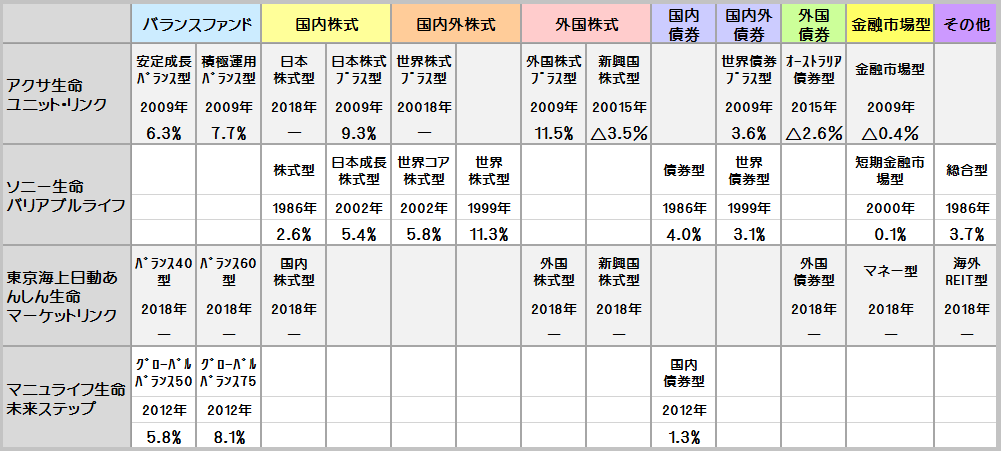

<過去の運用実績から求めた年率(2019年5月時点)>

もうひとつ気をつけたいのが、資産を増やすために超えなければいけない最低年率が各商品にあります。

たとえばアクサ生命のユニットリンクでは1.7%以上の年率で運用できなければ資産は増えません。

つまり「安定成長バランス型」で年率6.3%と記載があったら、実質4.6%の運用ということになります。

資産を増やすために超えなければいけない最低年率

●アクサ生命「ユニットリンク」:1.7%

●ソニー生命「バリアブルライフ」:2.4%

●東京海上日動あんしん生命「マーケットリンク」:1.7%

●マニュライフ生命「未来ステップ」:2.0%

年率7%のファンドとなるとアクサ生命ユニットリンクの「日本株式プラス型」9.3%やソニー生命バリアブルライフの「世界株式型」11.3%があります。

年率5%のファンドではアクサ生命ユニットリンクの「積極運用バランス型」7.7%やマニュライフ生命未来ステップの「グローバルバランス75」8.1%があります。

年率3%のファンドではソニー生命バリアブルライフの「日本成長株式型」5.4%や「世界コア株式型」5.8%、マニュライフ生命未来ステップ「グローバルバランス50」5.8%などがあります。

4.変額保険のリスク回避方法

一時払をする投資方法とは違って定期払では投資のタイミングを分散させてリスクをおさえることができます。

また、変動してしまうファンドの価格は長い期間かけ続けるほどに平均化されて安定的に資産を増やしていくことができます。

そしてひとつのファンドをとってもそれ自体が複数の職種や企業に分散投資されています。

さらに値動きの違う資産を組合わせることでより分散投資できリスク回避に効果的です。

記事に関するご質問、ご感想は

LINE@にお寄せください。

お返事させていただきますね。

【無料】配信中!

:平日の朝には10秒で読める!

『お金が貯まる習慣&マメ知識』

『保険&資産運用メール講座』も

:1ヶ月間お受取りいただけます☆

==========

・納得です!

・貯蓄の再認識ができました!ありがとうございます。

・ドキッとしました。資産形成しないとって思います。

・朝のメッセージ、いつも楽しみにしてます。

==========

などなどたくさんのご感想や質問をいただいています。

:

Original Life Design

代表 佐藤ひろ美

◆皆さまの声

◆セミナー・レッスンメニュー

◆お問合せ&お申込

original life design

最新記事 by original life design (全て見る)

- 【外貨建終身(定期払)】マニュライフ生命「こだわり活き活き終身保険」4つの特徴と注意点 - 2024年6月24日

- 2024年1月からの相続対策!暦年贈与と相続時精算課税制度どっちがお得? - 2024年5月29日

- 34年ぶり!円安レベル更新中!円安になると嬉しいこと&困ること - 2024年5月14日