【変額保険と投資信託】どちらを選ぶ?ふたつの違いもチェック!

投資信託と変額保険どっちにしようか迷っている方、多いんじゃないでしょうか。保険の見直しをしたら変額保険をすすめられたけど、「変額保険は保障があるから投資信託より損」とも聞くし、、、

ゥウーーーーン(´・ε・̥ˋ๑)・・・悩む。

ここでは投資信託と変額保険の共通点や違いを比較して、より選びやすくしていただくために参考にしていただけたらと思います。

目次

1.変額保険と投資信託の違い

ふたつの違いを比べてみると・・・

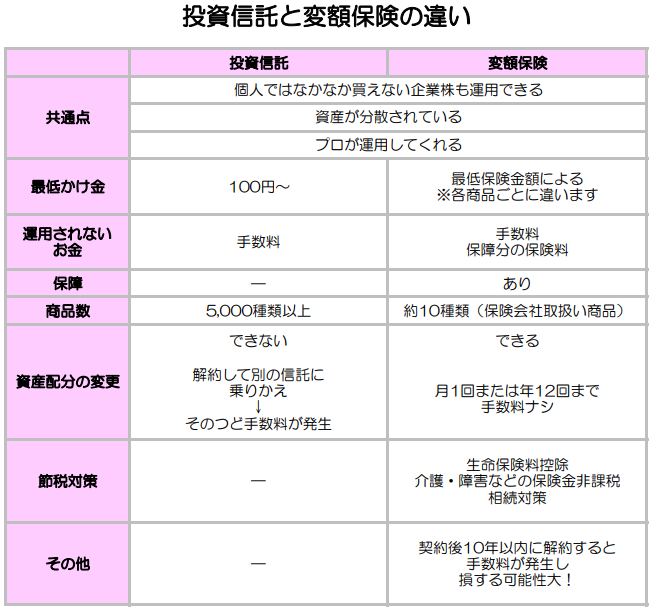

<投資信託と変額保険の比較>

2.違いのポイント

違いのポイントは大きく3つあります。

●保障があるかどうか

●節税効果

●運用資産を変更できるかどうか

・保障があるかどうか

投資信託と変額保険、いちばん違うのはやっぱり「保障があるかどうか」です。それぞれ、かけ金として支払ったお金がどこにあてられるかというと・・・

●投資信託:運用・手数料

●変額保険:運用・手数料・保障

どちらの商品もできるだけ手数料や保障にとられる金額が小さい方が運用効果がUPします☆

・節税効果

そして節税面を見てみると

●投資信託:税制優遇措置ナシ

●変額保険:生命保険料控除アリ・相続税が優遇(500万円×法定相続人の数)

なので、変額保険は相続時、「なるべく多く家族に資産をのこしたい」というときにも使えます☆

生命保険料控除も対象になりますが、生命保険料控除は医療保険などで使い切ってるケースがほとんどです。

また、生命保険料控除を意識して不要な保険を契約をすることで家計の負担が大きくなってしまったら本末転倒。

なので生命保険料控除を目当てに契約することはおすすめしません。

・運用資産を変更できるかどうか

じつはこれも大きな違いです。

契約したあとに運用している資産そのものを変えたくなったり、資産の割合を変えたくなったりすることがよくあります。

そんなとき、それぞれどうするかというと・・・

●投資信託:解約して別の投資信託を買う。または スイッチング(手数料アリ)

●変額保険:解約しなくても変更自由(手数料アリ。ただし年間12回無料)

仕事をしていて収入のあるうちは積極的な運用、退職が近いからそろそろ安定的にといったように状況に合わせて資産を変化させたり、株価が下がっている時期に他の資産を売却して株を買うということもあって、資産の変更のしやすさも気になるところ。

その点では変額保険は月に1回無料でかんたんに変更することができるので便利です。投資信託は基本的に解約して新しい投資信託を買うか、指定された商品の範囲内で乗換えをしますが(スイッチング)、そのつど手数料も発生したりと不便に感じる点が多くあります。

詳しくはこちら↓

投資信託と変額保険では『スイッチング』の内容が違う!わかりやすく説明します

3.投資信託とは?

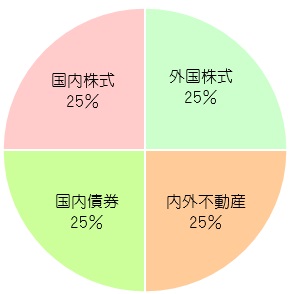

投資信託は運用対象資産が組合わされて、パッケージ販売されています。運用対象資産というのは株や債券、不動産、その他の資産などのことです。

<たとえばこんなかんじ↓↓>

ひとつの資産だけ(たとえば『株』だけ)を運用対象資産として設定している投資信託もあれば、複数の資産を組合わせて設定している投資信託もあります。

個人で『株』を買おうと思うと、安全なところを選びたくなりませんか?

すると有名な企業(たとえばトヨタやユニクロなど)の株を選びたいところなんですけど、1社の株だけで数十万、数百万円もするとしたらなかなか手が出ませんよね。

投資信託の場合、個人ではなかなか買えない企業の株も組み込まれているうえに、証券会社によっては100円からはじめることもできます。

そしてプロが運用してくれるから素人でもほったらかしたまま運用できるんです。

楽ぅ~*+:。.。(o´ε`o)。.。:+*

ただし、国内の投資信託だけでも5000種類以上もあると言われているんですね。それだけで「ムリです・・・」ってあきらめちゃいそうですけど、ポイントさえわかれば商品を絞り込みながらかんたんに選べます。

・投資信託のメリット

①個人ではなかなか買えない企業株も運用できる

②資産が分散されている

③プロが運用してくれるので楽

④100円から運用できる

・投資信託のデメリット

①リスクがある

②5,000種類以上もあるので選びにくそう

4.投資信託の選び方

●ネット証券で買う

●手数料の安いものを選ぶ

●毎月分配型は選ばない

●運用実績が長いもの

●純資産総額が100憶円以上あるもの

●インデックスファンドを選ぶ

・ネット証券で買う

投資信託は手数料の安いネット証券で選べるようになると、もっと効果的に資産を増やすことができます。

ざんねんながら証券会社窓口では手数料の高いバランスファンドなどの商品をすすめられることが多くあるのも事実です。

・手数料の安いものを選ぶ

1%に満たない手数料でも運用に与える影響は大きいんです。

たとえばお金を2倍にするには、1%の金利だったら72年で可能なんですが、0.5%の金利だったら144年もかかってしまうんですね。

ほんのわずかな金利の差で、お金の増え方がまるで変わってきます。

同じようなことが手数料にも言えるんです。

確実に運用効果を下げてしまうことがわかっている手数料は低いに越したことがないですよね。

とくに信託報酬は毎日かかる手数料なので、0.5%未満に抑えたいところ。

・毎月分配型は選ばない

毎月お金がもらえるとお得感があって嬉しいですよね。

ところがじっさいは損なんです。

せっかくお金が増えてもその分のお金を受取ってしまうと複利の効果が減ってしまって、運用効果が下がります。

運用実績が悪いと分配金を支払うために元本を削ることもあるので分配型は避けましょう。

・運用実績が長いもの

過去の運用実績は将来の運用実績を裏付けるものではないのですが、商品を選ぶときの参考になります。

たとえばリーマンショックのとき、東日本大震災のとき、コロナのとき、資産価格はどのくらい下がって、その後は価値をどのくらい上げているのかを見ると、投資信託を選ぶための判断材料になります。

・純資産総額が100億円以上あるもの

純資産総額が右肩上がりに増えているものは継続的に伸びる可能性のある安定性の高いファンドといえそうです。

できれば純資産総額が100憶円以上あると安心です。

・インデックスファンドを選ぶ

インデックスファンドは資産運用初心者さんや、難しいことは考えたくない、そんな人にオススメの『ほったらかし投資』に適した投資信託です。

日経平均やTOPIX、NYダウなどの株価指数に連動して安定的に運用成果を上げる動きをするのがインデックスファンドなんですがAIによって運用されており、高い実績をめざして人間が運用しているアクティブファンドよりも長い目で見ると実績を揚げています。

5.変額保険とは?

変額保険は生命保険の一種なんですけど中身は『保障のついた投資信託』です。

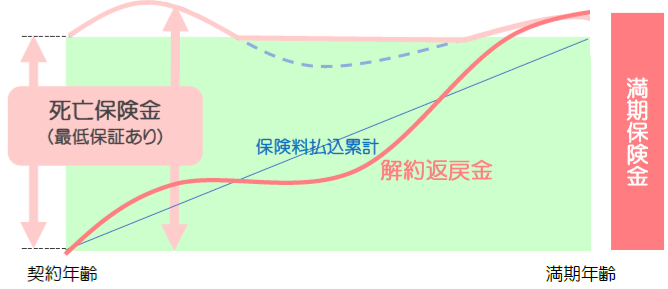

そして運用実績によって

●死亡保険金

●満期保険金

●解約返戻金

などが増えたり減ったりします。

でも死亡保障は最低保証されていて、増える可能性はあっても減ることはありません。

例:変額保険(有期型)

たとえば契約するとき、保険金額を1,000万円に設定したとしますね。契約期間中に運用実績が上がると保険金額も1,100万円・・・1,200万円・・・と上がります。

一方で運用実績が下がったとしても、保険金額は1,000万円から下がることはないんです。

保険料は “運用” だけでなく “保障” と”手数料” にもあてられるので、保険料の全額が運用されるわけではありません。

保障がある分、投資信託よりも運用される金額は減ってしまいます。

運用にあてられた保険料は投資信託と同じように、株や債券などに分散投資されてプロが運用します☆

保障がある分運用されないお金も大きい一方で、変額保険は死亡保険のなかでも最も割安です。

しかも死亡保険金として受取ると相続税が節税でき、介護保険金や障害保険金として受取ると税金がかかりません。

『限られたお金で保障もほしい!運用もしたい!』というニーズに応える金融商品ですよ。

商品数が少ないので選びやすい点も初心者さんには安心感がありますね。

・変額保険のメリット

①死亡保障が割安

②商品数が少なくて選びやすい

③保障と運用のどちらも得られる

④相続税対策ができる

⑤介護保険金などには税金がかからない

・変額保険のデメリット

①数百円からの運用はできない

②保障があるので運用効果が下がる

③10年間は元本割しやすい(解約手数料)

6.変額保険の選び方

●目的に合わせて選ぶ

●手数料と保障料が小さいものを選ぶ

●運用実績が長いもの

●純資産総額が30憶円以上あるもの

●インデックスファンドがあるもの

・目的に合わせて選ぶ

変額保険には大きく分けると終身型、有期型、年金型の3種類があり、種類によって特徴が違うのでどんな方が契約すべきかも違います。

●終身型:相続対策などで死亡保障も準備したい方

●有期型:一定期間の保障もほしい・運用もしたい方

●年金型:なるべく運用という方

保障に支払う保険料の割合もそれぞれです。

変額保険の保障にあてる保険料の割合

終身型・・・約50%

有期型・・・約35%

年金型・・・約10%

・手数料と保障料が小さい商品を選ぶ

たとえば死亡保障額が同じでも、商品によって保険料は違うんですね。

手数料や保障に支払う保険料の割合が大きいほど運用効果は下がるので、契約するならなるべく手数料や保障に支払う保険料の小さい商品を選びたいですよね。

手数料や保障にあてられる保険料がいくらかは設計書から計算できます。ぜひチェックしてみてくださいね。

・運用実績が長いもの

・純資産総額が100憶円以上あるもの

・インデックスファンドがあるもの

7.運用効果をアップさせる方法

保険会社に行って「資産運用したい」と相談しても投資信託やイデコ、NISAの案内をされることはありませんよね。

案内されるのは外貨建保険や変額保険などの保険商品だけ。

それは保険を販売するところだからです。

たとえばラーメンしか売っていないところに行ってもハンバーグは出てきませんよね(笑)。

そして保険会社に限らず、証券会社や銀行の窓口に行くと手数料が高い商品を案内されることが多くあります。

なぜなら店舗の維持費や人件費がかかっていることもあって、手数料を多く得て事業収益を上げたいのが本音だからです。

同じかけ金でも運用効果が低いとガッカリですよね。

一方でネットでは店舗の維持費も人件費もかかりません。

そのため手数料の低い運用商品を選ぶことができ、運用効果も高まります。

ネットで運用商品を選ぶには最低限の知識も必要です。

根拠があって運用商品を選べるようになると経済状態が下がっても慌てることなく、安定的に運用でき、タイミングよく売却をして資産を増やせるようになります。

損をするのはイヤですよね。

根拠をもって商品を選び、安心しながら運用を続けてしっかりお金を増やしていく方法を身につけたい!

そう思いませんか?

記事に関するご質問、ご感想は

LINE@にお寄せください。

必ずお1人お1人に

お返事させていただきますね。

【無料】配信中!

:平日の朝には10秒で読める!

『お金が貯まる習慣&マメ知識』

『保険&資産運用メール講座』も

:1ヶ月間お受取りいただけます☆

==========

・納得です!

・貯蓄の再認識ができました!ありがとうございます。

・ドキッとしました。資産形成しないとって思います。

・朝のメッセージ、いつも楽しみにしてます。

==========

などなどたくさんのご感想や質問をいただいています。

:

Original Life Design

代表 佐藤ひろ美

◆皆さまの声

◆セミナー・レッスンメニュー

◆お問合せ&お申込

original life design

最新記事 by original life design (全て見る)

- 【外貨建終身(定期払)】マニュライフ生命「こだわり活き活き終身保険」4つの特徴と注意点 - 2024年6月24日

- 2024年1月からの相続対策!暦年贈与と相続時精算課税制度どっちがお得? - 2024年5月29日

- 34年ぶり!円安レベル更新中!円安になると嬉しいこと&困ること - 2024年5月14日