外貨建保険の特徴と注意点 選び方5つのポイントもご紹介

バブルの時代とは違って国内金利ではお金が増えない今の時代、注目は好金利の外貨です!

変額保険よりもリスクが少なく、比較的安定的に資産形成や相続対策に活用できるのも魅力!

ただし金融庁の目が光るトラブルの多い金融商品なので、ここではすべての外貨建保険に共通する特徴と注意点を解説していきますね。

目次

1.外貨建て保険とは

保険期間中は外貨で運用されますが、円と外貨を交換するときには為替の影響を受けるので保険料や保険金、解約返戻金額が変動します。

保険料の支払や保険金の受取を外貨で行うときには専用の外貨口座が必要です。

・2つの払込方法

払込方法はつぎの2つです。

:コツコツ定期的に支払う

:

●一時払型

:数百万円のまとまったお金を契約時に一括で支払う

一時払型は告知不要の商品も多いので、健康不安を抱えがちな晩年も楽に入れます。

なのでギリギリまで投資信託や株で運用してお金をうんと増やしてから一時払外貨建保険に入って死亡資金や相続対策を準備すると効率的です!

一方で積立型は小さい金額で大きい保障を得られる反面、告知が必要なので、収入が控えめでライフイベントが多い若い世代に人気です。

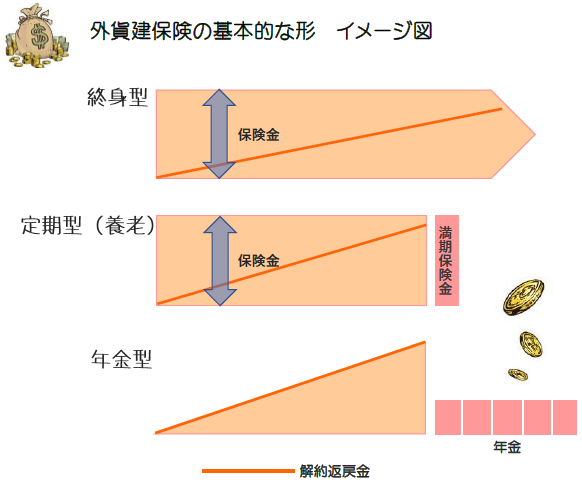

・3つの保険タイプ

外貨建ての保険は商品によってつぎの3つのタイプに分けられます。

●終身型…保障が一生涯。相続対策にもオススメ。

●定期型(養老)…一定の年齢まで保障も欲しい、お金を増やしたい方向け。

●年金型…老後の資産形成に。

・3つの利率変更頻度

そしてさらに利率の変更頻度も違って、おもにつぎの3つのタイプに分けられます。

●積立利率変動型

積立利率が定期的(ex:毎月)に変わる。契約期間中の利率が平均化されるので契約時に利率が低くても安定的に積立できる。

●積立利率更改型

積立利率が一定期間(ex:15年)同じ。契約時の利率が高いときに契約すると効果的に積立できる。

●積立利率固定型

積立利率が固定または一定。契約開始直後の一定期間(ex:10年)は低めに設定されている商品もある。

一番安心できるのは固定型です。

契約時の利率が契約期間中ずっと変わらないので、将来、外貨建でいくらになるかがわかりますよ。

すると資金計画が立てやすいですよね~。

ただし為替の状況によっては円の受取額が減ってしまうので、保険期間中の平均為替レートよりも円安の状況で円換算すべしです!

一方で毎月変動型も比較的安定ですよ。

これは積立型にしかないんですけど、ドルコスト平均法と同じリスク回避効果を得られて、為替の変動が平均化されるので為替リスクを回避できるんです。

じゃぁ更改型はというと注意が必要です。

更改時期ににピタッと円安だったら良いですけど、そうとも限らない点に難あり!

たとえば米ドルで契約して契約時は利率が高かったとしても、更改時に利率が下がり、円高傾向にあったら

契約は解約して米ドル口座で円安を待つ…

もしくは契約は解約して米ドルよりも利率の高い外貨建保険または外貨預金に移行する…

という手間が必要になります。

・保障の内容もそれぞれ

オーソドックスなのは死亡・高度障害を保障するタイプ。まぁふつうですね。

その他に三大疾病や要介護状態を保障して生前給付のある外貨建保険もあります。

2.外貨建保険の特徴

特 徴

①円建保険より超割安

②高金利で運用

③保障を得ながらムダなく資産形成

④保険料払込免除がある

【特徴①】円建保険より超割安

外貨建て保険は円建ての積立型の死亡保険と比べて保険料が割安です。

なかには約40%~50%ほど保険料が安くなるものもあるんですよ!

また契約年齢が高くなるほどに解約返戻率もアップするのは保険のなかでも外貨建て保険だけです。

なぜなら保険料があまりにも安いので保険会社としては解約返戻金を支払う方が死亡保険金を支払うよりも “ふところ” を痛めなくてすむんだそうです。

【特徴②】高金利で運用

円建ての生命保険も2010年くらいまではまだ返礼率の高い商品があったんですが…国内金利は今やほぼゼロの低金利。

円建ての積立保険で払込み直後に100%に達する商品はわずかです。

それに比べて外貨建保険では高い返戻率を期待することができます。

為替の動向によって利率が変動するので場合によっては払込んだ金額よりも減ってしまうこともありますが、知識を持ってすればちゃんと増やせます。

【特徴③】保障を得ながらムダなく資産形成

掛捨ての保険は払込保険料がまるまる出費になりますよね。

それに対して外貨建ての保険は貯蓄機能があり外貨で運用するので、払込んだ保険料が実質ゼロ円やそれ以上に得することも期待できます!

ただし払込期間中や10年以内に解約すると損をすることが多いので、無理のない保険料負担のもと活用くださいね。

【特徴④】保険料払込免除がある

高度障害だけでなく、三大疾病になったとき、介護状態になったときにも保険料払込免除される外貨建保険もあります!

もし保険料払込免除になったら積立はストップしちゃうんじゃないか?!と不安になる人もいるかもしれませんが、安心してください!

積立も保障もちゃんと続きます!

2人に1人がガンになる時代です。普通の預金にはないこの特約!かなり心強いと思いませんか。

3.外貨建保険の注意点

注意点

①払込期間中の解約・減額でマイナス

②為替リスクがある

③通貨を交換すると手数料

④10年以内の解約・減額でペナルティ

⑤円安時には保険料高騰

【注意点①】払込期間中の解約・減額でマイナス

一般的に積立型保険の解約返戻率は、払込期間中は約70%に抑えられていて、払込期間満了後に100%を超えていくしくみなんですね。

なので払込満了前に解約すると損します!

利率は契約通貨の国の長期金利や株式市場に左右されるので、良いときばかりではありません。

積立型で契約するときは数十年にわたる長期間の契約であることを忘れずに、支払に無理のない契約を。

【注意点②】為替リスクがある

お金を増やすには外貨を円に戻すタイミングは円安!

円高ではお金を減らしてしまいます。

このことを為替リスクといいます。

せっかく増えたお金が減ってしまったらガッカリですよね。

とくに定期型(養老)外貨建保険の場合は円高・円安に関わらず満期を迎えてしまうので要注意!

満期になる5年位前から為替を意識して現金化するタイミングを図りましょう!

【注意点③】通貨を交換するとき手数料

外貨を円に、円を外貨にするときにかかる手数料を “為替手数料” といいます。

保険料を入金するときや保険金・解約返戻金を受取るときなど、円と外貨を交換するとそのつど発生し、解約返戻率にも影響します。

為替手数料はいくら?

●円入金時

「TTM+50銭」と記載があった場合、1ドルに対して支払う手数料は0.5円。

基準レートのTTMが1ドル=100円のとき、月払保険料10,000円に対する手数料は50円となります。

1年間で600円、30年間では18,000円です。

●円受取時

「TTM-50銭」と記載があったとすると、1ドルに対して支払う手数料は0.5円。

基準レートのTTMが1ドル=100円のとき、受取金額10,000円に対する手数料は50円となります。

受取る保険金額は10万ドルだった場合、円換算で1,000万円になり、手数料は5万円になります。

※ “TTM” とは

各保険会社が指定する金融機関が外国為替取引をするときの基準レートのことです。

【注意点④】10年以内の解約・減額でぺナルティ

積立型は必ず10年以内に減額や解約をすると手数料を支払わなければいけません。

手数料の割合は明示されていないことが多く、契約年齢など条件によって異なるので、契約するまえに担当者に確認しましょう!

一方で一時払の外貨建保険では解約手数料よりも市場価格調整がかかる保険が多くなります。

ただし市場価格調整と解約手数料どちらもかかる外貨建保険もあるのでこれまた気をつけないといけません。

市場価格調整がかかると利率が契約時より受取時に “高い” と資産が減ってしまうので、気をつけてくださいね。

【注意点⑤】円安時には保険料高騰!

2022年、「保険料が1.5倍になった―――」ってあちこあちから悲鳴が聞こえました。

それもそのはず、2021年までの過去21年間、1米ドル=平均106円だった為替が、2022年は最高147円にまでなり、月々1万円で済んでた保険料は1.4万円ほどになったんですもん。

そもそもの保険料設定を大きくしてある人は1カ月の負担が数万円、数十万円と大きくなってしまったわけです。

それでも払えれば良いですけど、途中で解約、減額に至り、増やすどころか大損してしまう人がたくさん出ました。

払込期間の途中で解約すると、大きく損します。

数10年に及ぶ長い契約期間中には為替は大きく揺れますから、1米ドル=150円になっても払える保険料設定が無難ですよ。

3.外貨建て保険をえらぶポイント

①運用利率の最低保証がある

:最低保証があるとそれ以上に利率が下がることがありません。

②払込直後の解約返戻率が高い

:高いほど解約返戻金が多く、魅力的です。

③解約返戻率100%超になる年数が早い

:同じ契約内容・同じ利率で運用しても商品によって100%を超える時期に差があります。ご自身の設計書で比較して、なるべく早い時期に100%を超える商品を。

④利率の更改頻度

:契約時に利率が高ければ利率一定型の商品を。契約時の利率が低ければ利率が固定または毎月利率が変わる商品を。

⑤過去の運用利率

:おおよそいくらで運用できているのか過去の実績もチェックしましょう。

4.こんな人に向いています!

一時払型は健康不安がある方やまとまったお金を安全に運用したい高齢層、また死亡資金準備や相続対策がしたい晩年の方に向いています。

一方で積立型は小さい金額で大きい保障を得られる反面、告知が必要なので、収入が控えめでライフイベントが多い若い世代に向いています。

いずれにしても営業マンのおすすめを鵜呑みにするのではなく、ご自身の設計書を作成して同類の商品を比較し、自分にとってお得な商品を選んでいきましょう!

記事に関するご質問、ご感想は

LINE@にお寄せください。

必ずお1人お1人に

お返事させていただきますね。

【無料】配信中!

:平日の朝には10秒で読める!

『お金が貯まる習慣&マメ知識』

『保険&資産運用メール講座』も

:1ヶ月間お受取りいただけます☆

==========

・納得です!

・貯蓄の再認識ができました!ありがとうございます。

・ドキッとしました。資産形成しないとって思います。

・朝のメッセージ、いつも楽しみにしてます。

==========

などなどたくさんのご感想や質問をいただいています。

:

Original Life Design

代表 佐藤ひろ美

◆皆さまの声

◆セミナー・レッスンメニュー

◆お問合せ&お申込

original life design

最新記事 by original life design (全て見る)

- 【外貨建終身(定期払)】マニュライフ生命「こだわり活き活き終身保険」4つの特徴と注意点 - 2024年6月24日

- 2024年1月からの相続対策!暦年贈与と相続時精算課税制度どっちがお得? - 2024年5月29日

- 34年ぶり!円安レベル更新中!円安になると嬉しいこと&困ること - 2024年5月14日