【外貨建終身(一時払】住友生命「ふるはーとJロードglobal」の6つの特長と注意点

住友生命「ふるはーとJロードglobal」の「解約返戻率」がトップレベルに高いところにすこぶる魅力を感じます。

また「保険金額」を契約後5年または10年間おさえることで一般的な商品よりもその後の「保険金額」を大きく得ることができ、相続対策に活用したい商品でもあります。

目次

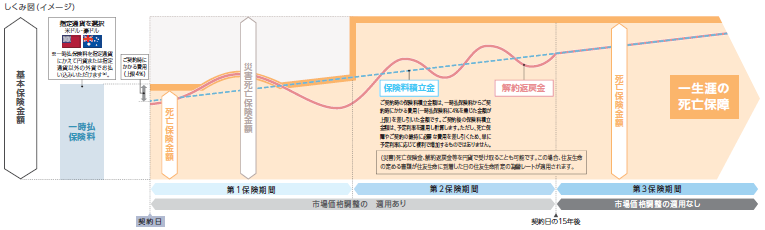

1.「ふるはーとJロードglobal」のしくみ

「ふるはーとJロードglobal」は第1・第2・第3と保険期間が区切られています。

第1保険期間の「保険金額」をおさえることで第2保険期間以降の「保険金額」を大きくしています。

第1保険期間の「保険金額」を大きくしたい場合は、特約を付けることで「払込んだ保険料」と同額の「保険金額」が最低保証されますよ。

<第1保険期間の「最低保証」がないプラン イメージ図>

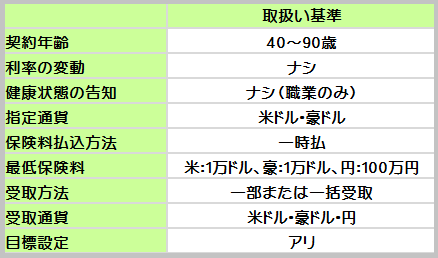

取扱い条件

●正式名称:5年ごと利差配当付指定通貨建終身保険(一時払)

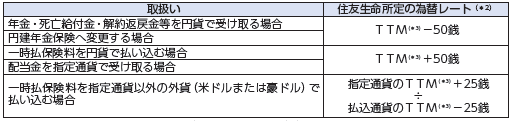

契約年齢によって第1・第2保険期間の年数は変わります。

付加できる保障

●ナシ

2.各種手数料

契約時初期費用

一時払保険料に対して上限4%

保険関係費

死亡保障や契約の維持に必要な費用が積立金から差引かれます。

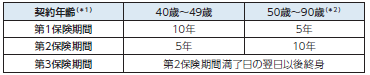

為替手数料

ex:日本円で支払・受取するとき1ドル=100円とすると…

●保険料100万円を支払うとき為替手数料5,000円

●年金や死亡保険金を100万円を受けとるとき為替手数料5,000円

となります。

解約控除

ナシ

その他

●市場価格調整:アリ

契約時から15年間

3.外貨建保険のメリットとデメリット

外貨建ての保険には共通してつぎのようなメリットとデメリットがあります。

メリット

●円建ての死亡保険より超割安

●国内よりも高い金利で積立て

●保障を得ながらムダなく資産形成

●3大疾病で保険料払込免除される(商品による)

デメリット

●払込んだ金額よりも受け取れる金額が減ってしまう可能性がある

●為替リスクがある

●両替時に手数料がかかる

●10年以内に解約するとペナルティ

詳しくはこちら↓

【外貨建】外貨建て保険のメリットとデメリット 契約するときの5つの注意点もご紹介

4.「ふるはーとJロードglobal」の特徴

特 徴

①健康状態の告知不要

②利率が一定

③一定期間後の「保険金額」をアップ

リスクに備える機能

④保険金額を最低保証

⑤目標額に達したら円で確定

➅即日解約サービス

【特徴①】健康状態の告知不要

健康状態の告知や医師の診査がありません♪ 健康面に不安を感じている方でも安心して入れます。

【特徴②】利率が一定

利率は「契約日時点」の利率が適用されて契約期間中に変動することがありません。

そのため契約時に外貨建での返戻率がわかり、将来の計画が立てやすい商品です。

【特徴③】一定期間後の「保険金額」をアップ

第一保険期間中(契約から5年または10年)の「保険金額」をおさえることで、死亡率が高まる50歳以降に大きく増やすことができます。

小さな元手で大きな死亡保障を得ることができるので保険の非課税枠(500万円×法定相続人の数)を活用した相続対策におすすめです。

【特徴④】保険金額を最低保証

第一保険期間中(契約から5年または10年)の保険金額を増やしたい方もいますよね。

そんなときは特約を付加することで一時払保険料と同じ額の「保険金額」が「払込通貨建」で最低保証されます。

たとえば保険料として日本円で1,000万円を一時払して「第一保険期間中」に亡くなってしまったとします。その時もし円高だったとしても「保険金額」は1,000万円より減ることはありません。

【特徴⑤】目標額に達したら円で確定

外貨建保険でもっとも気をつけたいのが為替の変動によって資産が増えたり減ったりする「為替リスク」です。

資産を増やせる「円安」のタイミングで外貨を円に換えられるか不安という方は目標額を設定できる機能があると便利ですよ。

契約時だけでなくそれ以後も目標額の設定・変更、設定の解除をすることができ、目標額は110%~200%まで設定できます。

たとえば一時払保険料が1,000万円だったら、目標額110%のときは1,100万円、200%だったら2,000万円ですね。

目標額に到達したら円建てで金額が確保され、円建ての終身保険に変更することができます。

【特徴➅】即日解約サービス

インターネットや電話で解約を申し出ると、その日の為替レートで計算された「円貨」が指定口座に振り込まれます。

「今だ!」と思ったらタイミングを逃すことなく対応してもらえるのは安心ですね。

5.「ふるはーとJロードglobal」の注意点

注意点

①契約のタイミング

②外貨を円に換えるタイミング

③市場価格調整がある

④保険金額に最低保証のあるプラン

【注意点①】契約のタイミング

契約時には円高であればあるほど有利です。逆に円安傾向にあるときに契約してしまうとせっかくの資産を減らしてしまうので気をつけてくださいね(為替差損)。

【注意点②】解約・受取のタイミング

「解約返戻金」や「死亡保険金」として外貨を円に換えて受取る場合は円安のタイミングで受取ることができれば「為替差益」が発生するので資産を増やせる可能性がより高くなります。

反対に、円高で受取るとせっかく増えた資産を減らしてしまいます。

【注意点③】市場価格調整がある

「為替リスク」以外に積立金(解約返戻金)を減らしてしまうもうひとつの要因として契約後15年間は「市場価格調整」があります。

「市場価格調整」の影響を受けると「契約時」よりも「受取時」に市場金利が高くなった場合、積立金(解約返戻金)を減らしてしまいます。契約後15年以内に解約や減額をするときには注意が必要です。

詳しくはこちら→市場価格調整

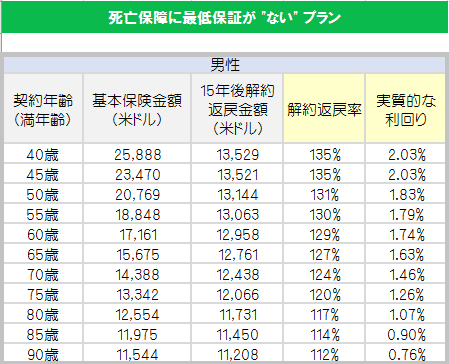

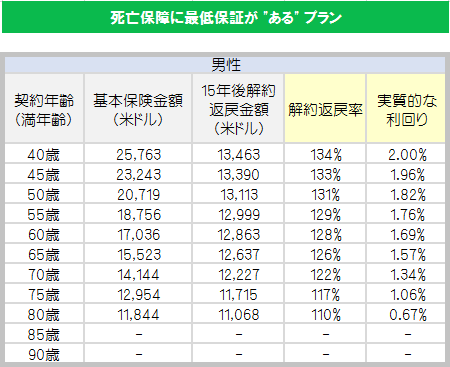

【注意点④】保険金額に最低保証のあるプラン

保険金額に最低保証があるプランでは最低保証に必要な費用が積立金から毎月引かれることになり、最低保証のないプランにくらべて第2保険期間以降の保険金額(基本保険金額)と解約返戻金額は少なくなってしまいます。

解約返戻金を期待している方にとっては最低保証がないものがおすすめです。

6.解約返戻率シュミレーション

住友生命「ふるはーとJロードglobal」の解約返戻率は一時払タイプの外貨建終身保険のなかでもトップレベルに高いです!

死亡保障に最低保証が「あるタイプ」と「ないタイプ」をくらべてみても解約返戻率の差は1%程度しかないので、解約返戻率をとるか、最低保証をとるかで迷うこともなさそうですね。

ここでは2019年7月1日~2019年7月15日契約日に適用される予定利率をもとにプランごとの「解約返戻率」を表にしています。

予定利率 : 3.15%

指定通貨 : 米ドル

一時払保険料 : 1万米ドル

・死亡保障に最低保証が “ない”プラン

・死亡保障に最低保証が “ある”プラン

7.こんな方に向いています!

住友生命「ふるはーとJロードglobal」は

住友生命「ふるはーとJロードglobal」は

「より安定的に資産を増やしたい」

「効果的に相続したい」

という方にとてもおすすめしたい商品です。

正直、解約返戻率の高さには

驚きました。

同じタイプの保険は

外貨建終身保険(一時払)ランキングでも

紹介しています。

original life design

最新記事 by original life design (全て見る)

- 【外貨建終身(定期払)】マニュライフ生命「こだわり活き活き終身保険」4つの特徴と注意点 - 2024年6月24日

- 2024年1月からの相続対策!暦年贈与と相続時精算課税制度どっちがお得? - 2024年5月29日

- 34年ぶり!円安レベル更新中!円安になると嬉しいこと&困ること - 2024年5月14日